「エア」投資にさよなら:この6つの指標でヒットプロジェクトを選ぼう

2026-01-08 18:30:49

著者:++Patrick Scott | Dynamo DeFi++

編纂:深潮 TechFlow

過去、暗号資産の分析は主にチャート、バブルサイクル、ストーリーに焦点を当てていました。しかし、業界が成熟するにつれて、実際のパフォーマンスが空約束よりも重要になってきました。あなたは、複雑な情報から本当に価値のある信号を抽出するためのフィルターが必要です。

幸いなことに、そのフィルターはすでに存在しています。それは「オンチェーンファンダメンタルズ(Onchain Fundamentals)」と呼ばれています。

オンチェーンファンダメンタルズは、DeFi(分散型金融)が従来の金融(TradFi)に対して構造的な優位性を提供します。これは「DeFiが勝つ理由」の一つであり、この業界に投資したいすべての人が理解しなければならない核心です。

過去4年間、私はDeFiデータ指標の研究に没頭しており、最初は研究者として、後にDefiLlamaチームに参加しました。この記事では、この期間に学んだ最も有用な分析フレームワークのいくつかをまとめており、これらのツールを使い始める手助けになればと思います。

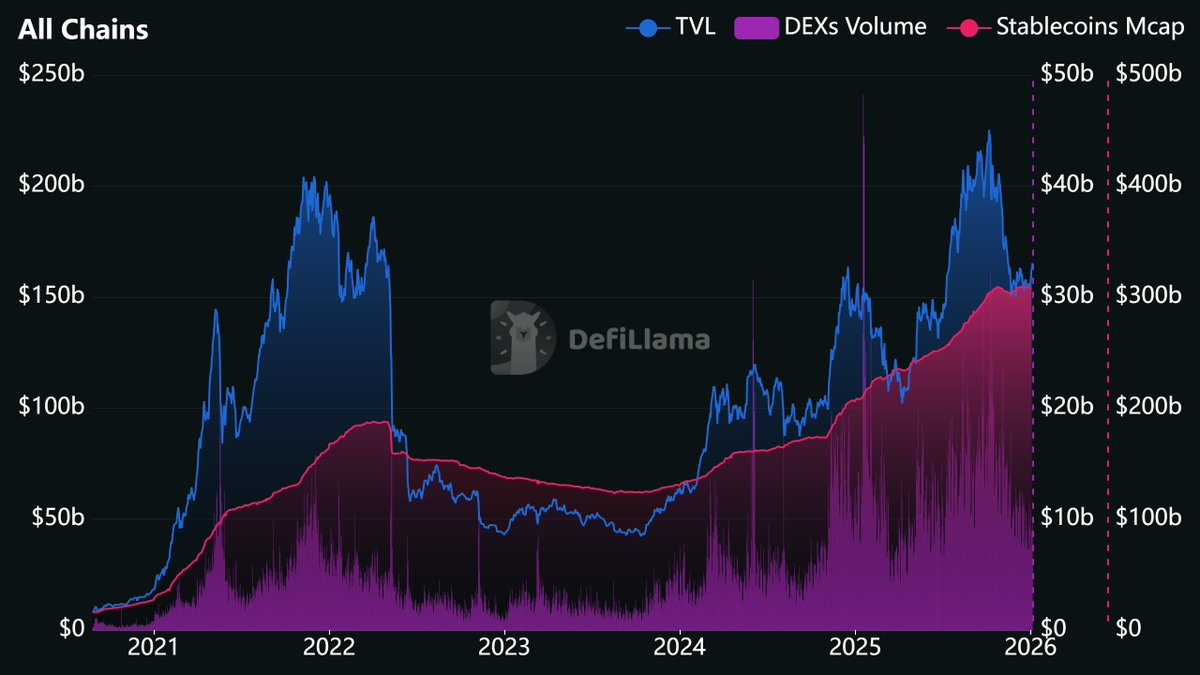

出典: ++https://defillama.com/?stablecoinsMcap=true\&dexsVolume=true++

なぜDeFi指標が重要なのか?

オンチェーンデータは、暗号資産を評価するための一回限りの突破口ではなく、金融データ全体の革命です。

伝統的な投資家が企業を評価する方法を考えてみてください:彼らは四半期ごとの財務報告書の発表を待たなければなりません。そして今では、財務報告書の発表頻度を四半期ごとから半年ごとに変更することを提案する人さえいます。

それに対して、DeFiプロトコルの財務データはリアルタイムで利用可能です。DefiLlamaのようなウェブサイトは、毎日、さらには毎時間関連データを更新しています。もしあなたが分単位で収入を追跡したいのであれば、ブロックチェーンデータを直接照会することも可能です(ただし、過度に詳細なデータはあまり意味がないかもしれませんが、選択肢は確かにあります)。

これは間違いなく透明性の革命的な突破です。上場企業の株式を購入する際、あなたは経営陣が会計士によって監査された後に発表する財務データに依存していますが、これらのデータは通常、数週間または数ヶ月の遅れがあります。一方、DeFiプロトコルを評価する際には、あなたは直接、改ざん不可能な台帳上でリアルタイムに発生している取引記録を読み取ります。

もちろん、すべての暗号プロジェクトが追跡する価値のあるファンダメンタルデータを持っているわけではありません。たとえば、多くの「ミームコイン」や、ホワイトペーパーとTelegramグループしか持たない「エアプロジェクト」などの場合、ファンダメンタル分析はあまり役に立ちません(ただし、保有者数のような他の指標が参考になる場合もあります)。

しかし、手数料を生み出し、預金を蓄積し、トークン保有者に価値を分配するプロトコルにとっては、その運営がデータの痕跡を残し、しばしば市場のストーリーが形成される前に追跡・分析されることができます。

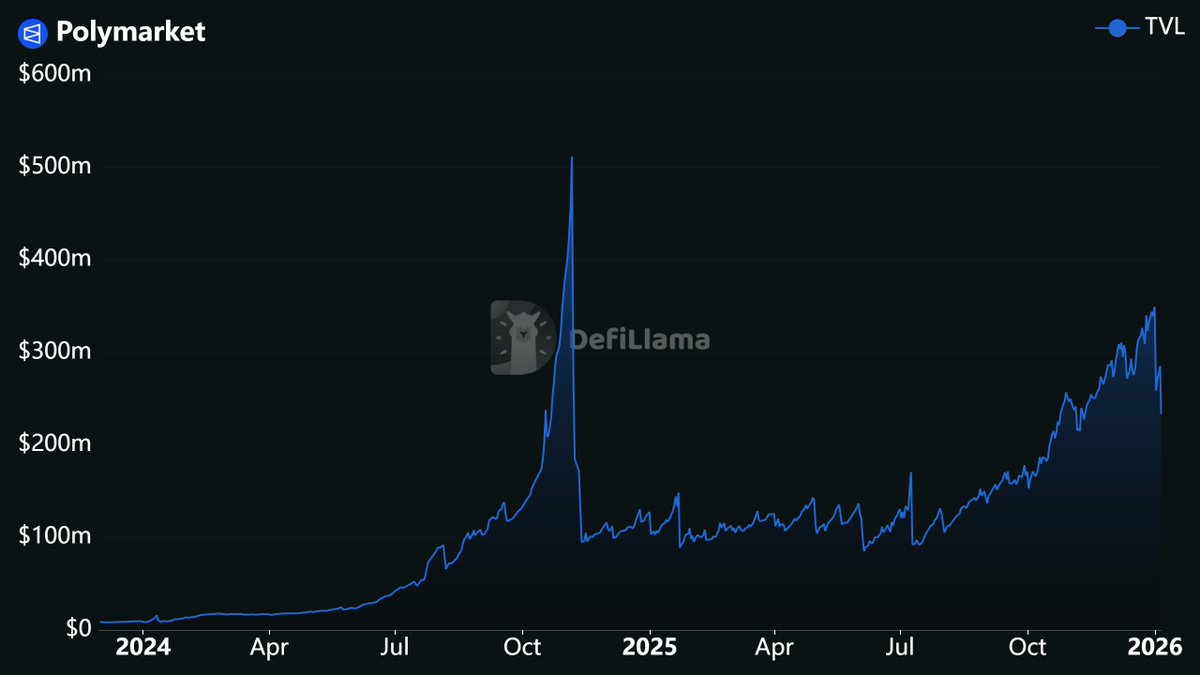

たとえば、Polymarketの流動性は数年間にわたって成長しており、このトレンドは予測市場が注目を集める前から始まっていました。

出典: ++https://defillama.com/protocol/polymarket++

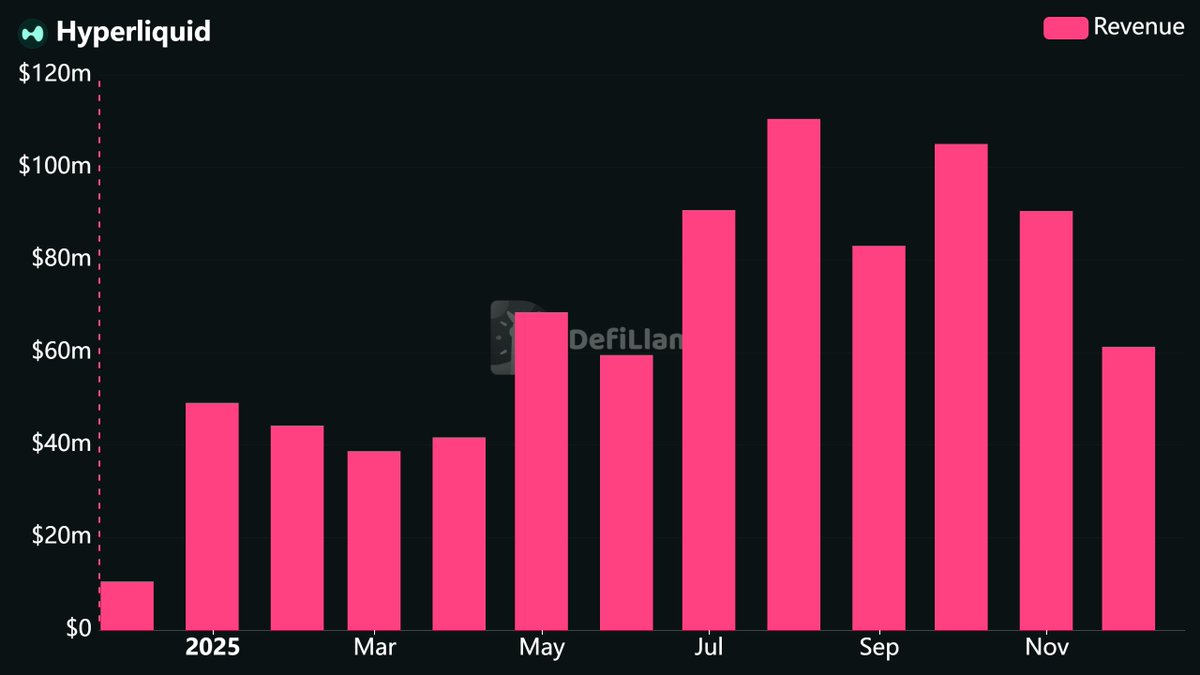

HYPEトークンは昨年の夏に価格が爆発的に上昇しましたが、その背景には持続的な高収入のパフォーマンスがあります。

出典: ++https://defillama.com/protocol/hyperliquid?tvl=false\&revenue=true\&fees=false\&groupBy=monthly++

これらの指標はすでに未来の方向性を示唆しており、あなたはどこで探すべきかを知るだけです。

核心指標の解析

DeFi投資で理解すべき核心指標から始めましょう。

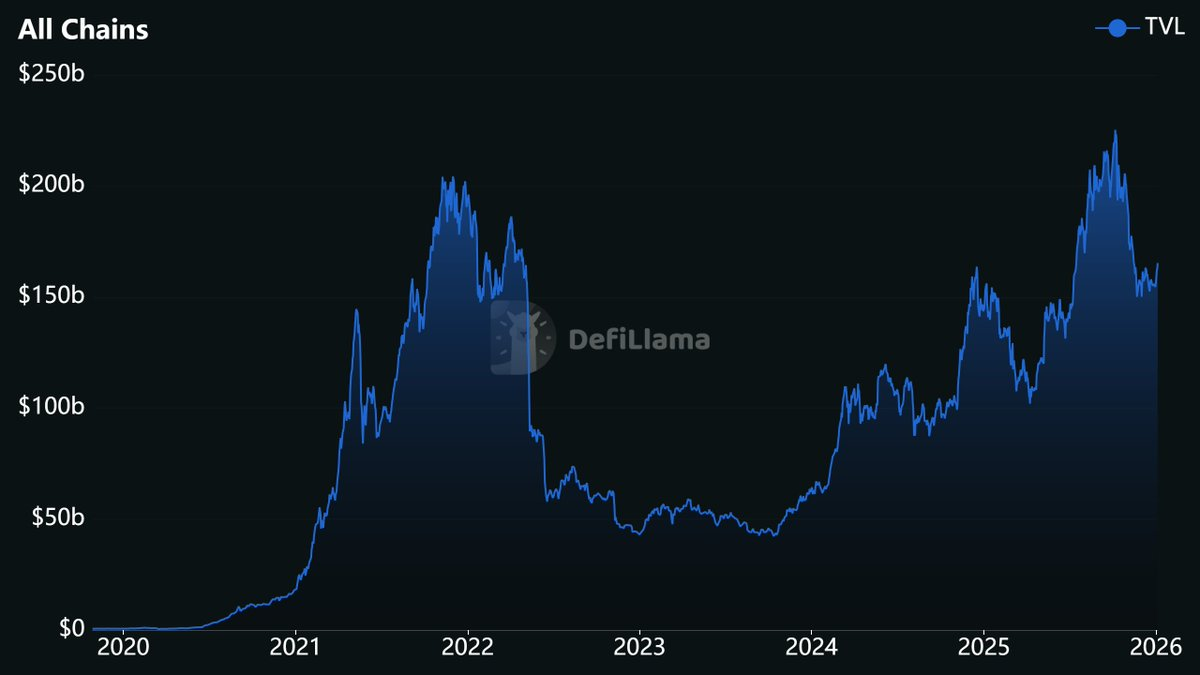

TVL(総ロック量、Total Value Locked)

TVLは、特定のプロトコルのスマートコントラクトに預けられた資産の総価値を測定します。

- 借貸プラットフォームの場合、TVLは担保と提供された資産を含みます。

- 分散型取引所(DEX)の場合、TVLは流動性プールの預金を指します。

- ブロックチェーンネットワークの場合、TVLはそのネットワーク上に展開されているすべてのプロトコルの総ロック量です。

出典: ++https://defillama.com/++

従来の金融(TradFi)におけるTVLは、資産管理規模(AUM、Assets Under Management)に似ています。ヘッジファンドはAUMを報告することで、顧客が彼らに預けた資金の総額を示します。TVLの役割も同様で、ユーザーがプロトコルに預けた資金の総量を反映し、そのプロトコルのスマートコントラクトに対するユーザーの信頼度を示します。

ただし、長年にわたりTVLという指標は多くの批判を受けており、その中には正当なものもあります。

- TVLは活動量を測定しません。 あるプロトコルが数十億ドルの預金を持っていても、ほとんど手数料を生み出さないことがあります。

- TVLはトークン価格と高度に関連しています。 ETHの価格が30%下落すると、ETHを保有するすべてのプロトコルのTVLも同比率で下がります。実際の引き出しが発生しなくてもです。

ほとんどのDeFi預金はボラティリティのあるトークンであるため、TVLは価格変動の影響を受けやすいです。したがって、賢明な観察者はドル純流入(USD Inflows)とTVLを組み合わせて、価格変動と実際の預金活動を区別します。ドル純流入は、各資産の連続する2日間の残高変化(価格を掛け算して)を計算し、その合計を求めます。たとえば、100% ETHにロックされたプロトコルが、ETHの価格が20%下落した場合、そのTVLは20%減少しますが、ドル純流入は$0です。

それでも、TVLがドルとトークンの両方で表示され、活動や生産性指標と組み合わせて使用される場合、依然として価値があります。TVLは、プロトコルの信頼度と全体のDeFi規模を測る重要なツールです。ただし、完全な評価基準と誤解しないでください。

手数料、収入と保有者収入

DeFiにおけるこれらの用語の定義は、従来の会計とは異なり、混乱を招くことがあります。

- 手数料(Fees): ユーザーの視点から見ると、手数料はプロトコルを使用する際に支払うコストを指します。たとえば、DEXで取引を行うとき、取引手数料を支払う必要があります。この手数料は流動性提供者に完全に帰属することもあれば、プロトコルに一部帰属することもあります。手数料は、最終的な流れに関係なく、ユーザーが支払った総額を表します。従来の金融では、これは総収入(Gross Revenue)に相当します。

- 収入(Revenue): 収入はプロトコルの利益の部分を指します。つまり、ユーザーが支払ったすべての手数料の中で、プロトコルが実際に保持した金額はどれくらいですか?この収入はプロトコルの金庫、チーム、またはトークン保有者に流れる可能性があります。収入には流動性提供者に分配される手数料は含まれず、プロトコルの総収入(Gross Income)と見なすことができます。

- 保有者収入(Holders Revenue): これはより狭い定義で、トークン保有者に配分される回収、手数料の焼却、または直接的なステーキングの配当を通じて追跡される収入部分のみを指します。従来の金融では、これは配当と株式買戻しの組み合わせに似ています。

これらの違いは評価において非常に重要です。あるプロトコルが大量の手数料を生み出している場合でも、ほとんどすべての手数料が流動性提供者に分配されているため、最終的な収入は非常に少ないことがあります。

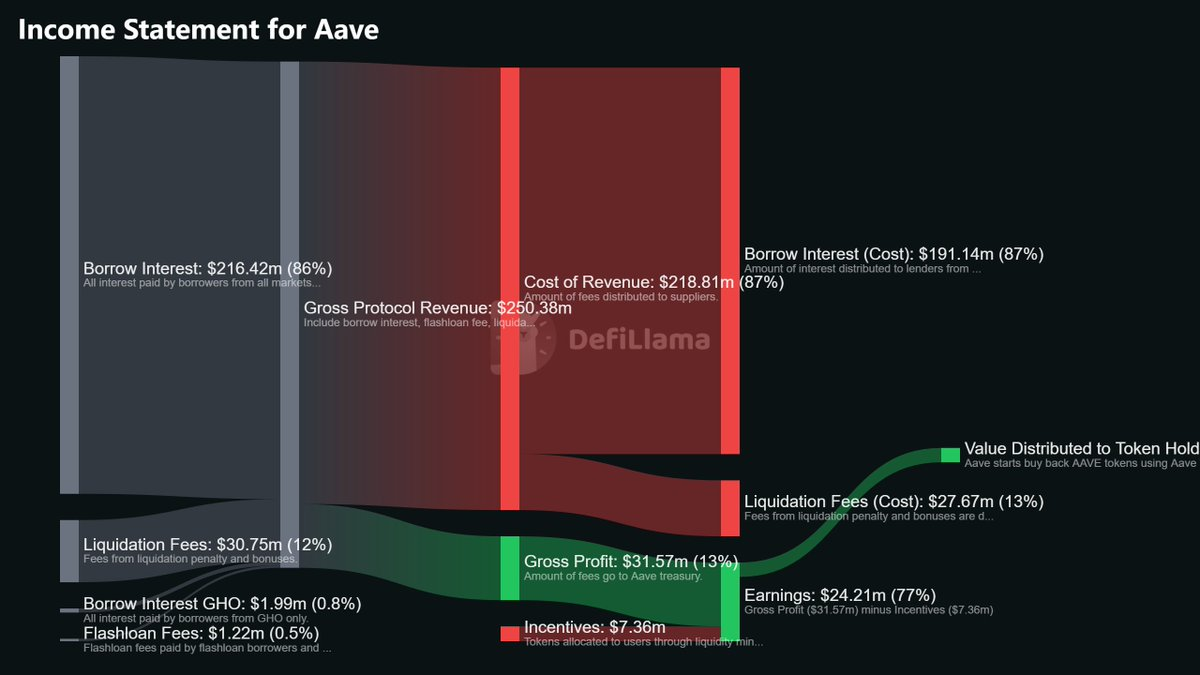

DefiLlamaは現在、多くのプロトコルに対して完全な収入報告書を発表しています。これらの報告書はオンチェーンデータに基づいて自動的に更新され、収入を異なる項目に分解し、標準的な会計用語でこれらの指標を再定義します。

出典: ++https://defillama.com/protocol/aave++

これらの収入報告書には、資金の流れを視覚化したチャートも付属しており、資金がユーザーからプロトコルに流入し、各利害関係者に再分配されるプロセスを示しています。特定のプロジェクトの経済モデルを深く理解したい場合、これらの情報は非常に価値があります。

出典: ++https://defillama.com/protocol/aave++

取引量(Volume)

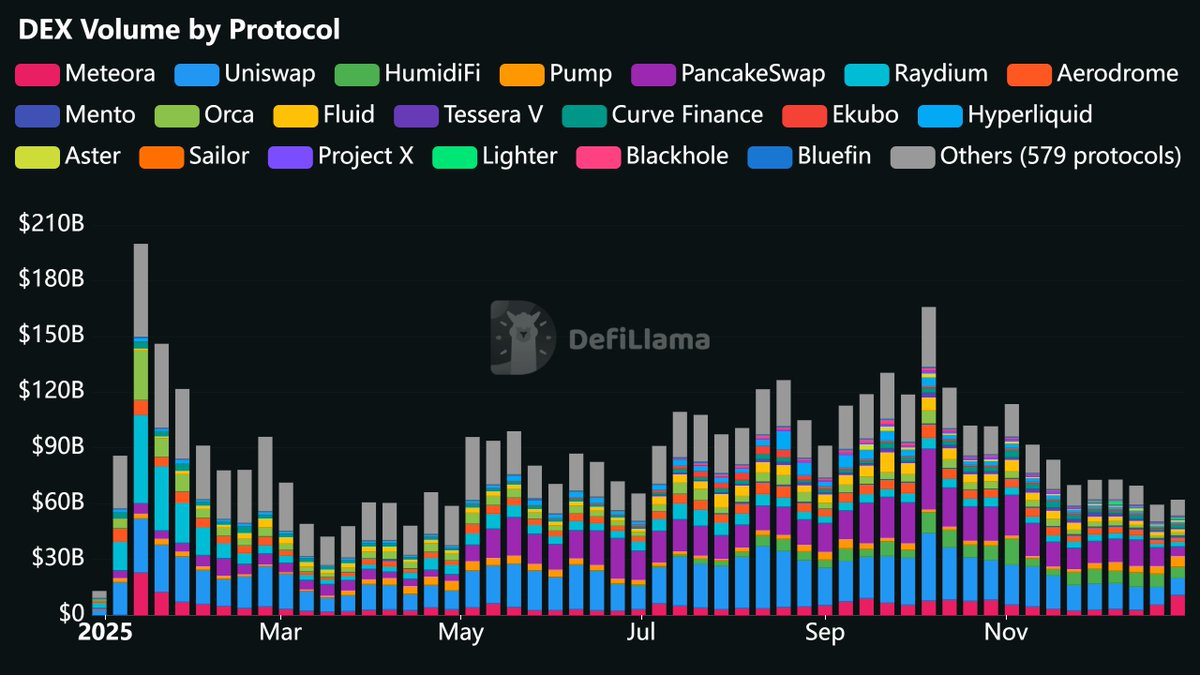

取引量は取引活動の規模を追跡するために使用されます。

- DEX取引量:分散型取引所(DEX)上のすべての取引ペアの交換を統計します。

- 永続契約取引量(Perp Volume):すべての永続契約取引プラットフォームでの取引総量を統計します。

出典: ++https://defillama.com/pro/97i44ip1zko4f8h++

取引量は、全体の暗号市場の参加度を測る重要な指標です。人々がデジタル資産を積極的に使用する際、彼らは取引を行います。取引量の急増は通常、市場の関心の変化と関連しています。市場の熱狂的な上昇や恐慌的な売却のいずれにおいてもです。

以前のサイクルと比較して、永続契約の取引量は著しく増加しています。2021年には、永続契約取引所の存在感は非常に限られていました。しかし今では、Hyperliquid、Aster、Lighterのようなプラットフォームが毎日の取引量で数十億ドルに達しています。この分野の急速な成長により、過去の歴史データとの比較はあまり意味がありません。たとえば、現在の永続契約取引量を2021年のデータと比較しても、この分野が拡大したことを示すだけで、より価値のある情報を提供することはできません。

特定のカテゴリにおいて、絶対的な取引量よりも市場シェアの変化傾向がより重要です。たとえば、ある永続契約DEXの市場シェアが5%から15%に増加した場合、たとえ絶対的な取引量が減少しても、その市場地位が実際に向上していることを示しています。DefiLlamaのカスタムダッシュボードライブラリには、多くの市場シェアのグラフが提供されており、見る価値があります。

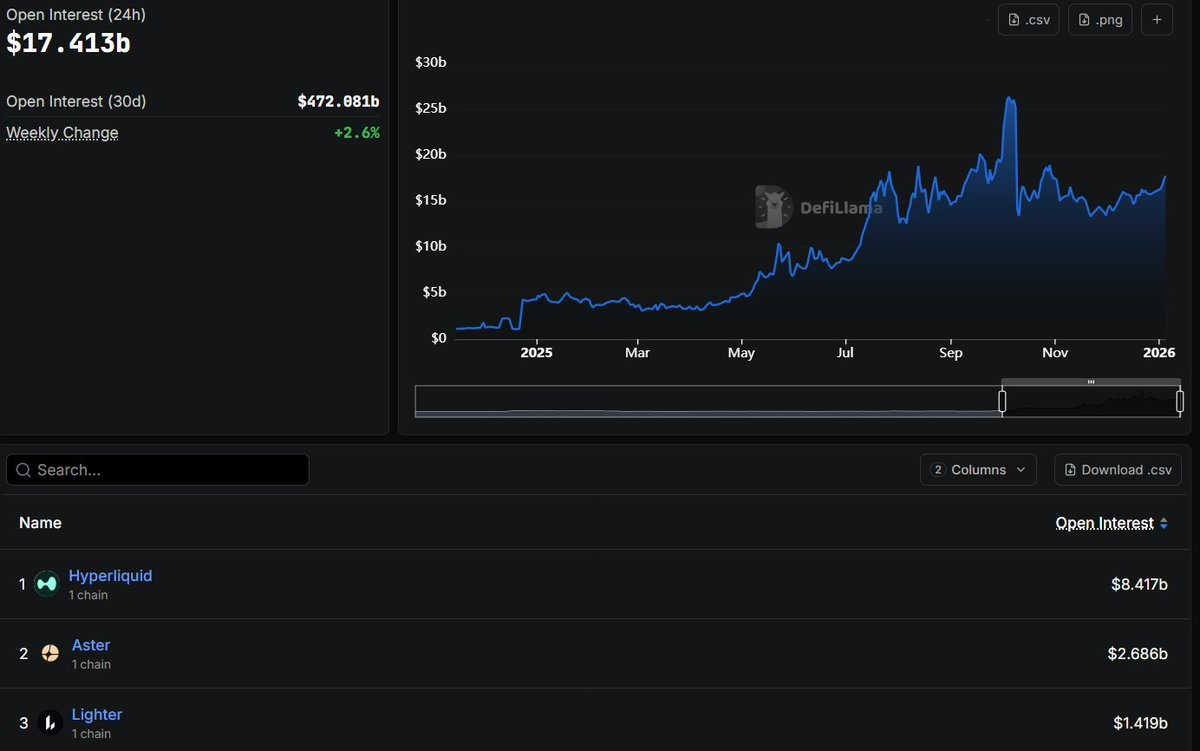

未決済契約(Open Interest)

未決済契約は、未決済または強制決済されていないデリバティブ契約の総価値を指します。永続契約DEXにとって、未決済契約はすべての未閉鎖または清算されていないポジションを表します。

出典: ++https://defillama.com/open-interest++

未決済契約(Open Interest)は、デリバティブプラットフォームの流動性を測る重要な指標です。これは、現在アクティブな永続契約ポジションに展開されている総資本量を反映しています。

市場の変動期間中、この指標は急速に崩壊する可能性があります。大規模な強制決済の波は、数時間内に未決済契約を消し去ることがあります。このようなイベント後の回復状況を追跡することで、プラットフォームが流動性を再び引き寄せることができるか、資金が他のプラットフォームに永久に移動してしまったのかを観察できます。

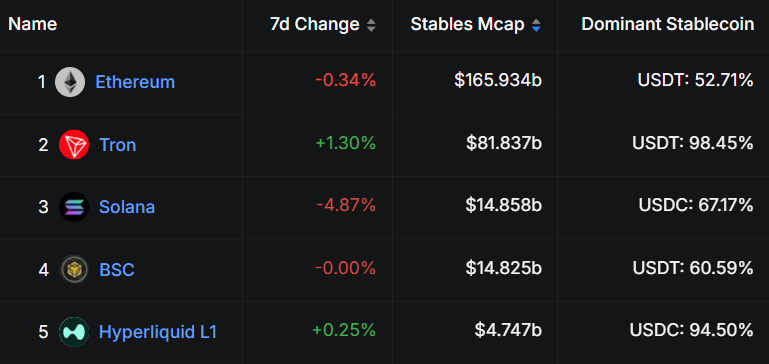

ステーブルコイン時価総額(Stablecoin Market Cap)

ブロックチェーンネットワークにとって、ステーブルコイン時価総額は、そのネットワーク上に展開されているすべてのステーブルコインの総価値を指します。

出典: ++https://defillama.com/stablecoins/chains++

ステーブルコイン時価総額は、資本流入を測る重要な指標です。トークン価格の変動に影響されるTVLとは異なり、ステーブルコインはユーザーがクロスチェーンブリッジを通じて実際にチェーンに注入したドル(または同等のドル)を表します。たとえば、あるチェーンのステーブルコイン時価総額が30億ドルから80億ドルに増加した場合、これは50億ドルの実際の資本がそのエコシステムに流入したことを意味します。

2023年10月以降、約1800億ドルがステーブルコインの形で暗号市場に流入しました。その一部は避けられずDeFiに流入し、TVLの増加、取引量の増加、手数料の生成を促進しました。ステーブルコインの流動性は、国の経済における資本流入に似ており、ステーブルコイン供給の増加は新しい資金の流入を意味し、供給の減少は資本の流出を示します。

アプリ収入とアプリ手数料(App Revenue \& App Fees)

アプリ収入とアプリ手数料は、チェーンレベルの指標であり、そのチェーン上に展開されているすべてのアプリが生み出す収入と手数料を統計しますが、ステーブルコイン、流動性ステーキングプロトコル、ガス手数料は含まれません。

私はこれをブロックチェーンの「GDP」と見なしており、そのエコシステム内で実際に発生している経済活動の規模を示しています。

収入指標は、ユーザーが実際に資金を支出する必要があるため、最も偽造が難しいデータの一つです。これにより、DeFiエコシステムの活動レベルを判断するための高信号指標となります。

注意すべきは、アプリ収入に基づいて評価を行うことはできないということです。資産と直接関連しない収入に基づいて評価することは意味がありません。アプリ収入とアプリ手数料は、チェーンが成長しているかどうかを診断するために適しており、その価値を評価するためには適していません。

これらの指標を効果的に解釈するには?

単一の指標を理解することは第一歩ですが、それらを効果的に活用するには分析フレームワークが必要です。私は以下の三段階の分析方法を使用することを好みます:

- 持続的で安定した成長に優先的に注目する。

- ストック指標とフロー指標の両方を同時に追跡する。

- トークンのロック解除とインセンティブメカニズムの影響を考慮する。

1. 持続的で安定した成長に優先的に注目する

収入グラフに短期間の急増が現れ、その後すぐに崩壊するプロトコルは、持続可能な価値創造を示すことができません。私は、あるプロトコルが特定の週に収入の記録を達成したが、1か月後には姿を消すのを見てきました。

本当に重要なのは、長期的な範囲での安定した成長です。たとえば、あるプロトコルの月収が50万ドルから200万ドルに徐々に増加するのに6か月かかる場合、それは持続可能な成長を示しています。一方、あるプロトコルが特定の週に収入が500万ドルに急増し、その後すぐに30万ドルに急落する場合、それは一時的な異常現象に過ぎない可能性があります。

暗号業界では、時間の流れが従来の市場よりもはるかに速いです。ここでは、1か月の持続的な成長は、従来の市場における1四半期に相当します。あるプロトコルの収入が6か月間持続的に増加している場合、それは6四半期連続で利益が増加している企業と見なすことができます。このようなパフォーマンスは注目に値します。

2. ストック指標とフロー指標の両方を同時に追跡する

- ストック指標(Stock Metrics):TVL(総ロック量)、未決済契約(Open Interest)、ステーブルコイン時価総額、財政金庫など、プロトコルにどれだけの資金が預けられているかを教えてくれます。

- フロー指標(Flow Metrics):手数料(Fees)、収入(Revenue)、取引量(Volume)など、プロトコル内の実際の活動量を教えてくれます。

両者は同様に重要です。

活動量は偽造されやすいです。たとえば、あるプロトコルはインセンティブを通じて取引量を人工的に増加させることができますが、この一時的な急増現象は珍しくありません。一方、流動性を生み出すことは非常に難しいです。ユーザーが実際に資金を預け、長期間留まるためには、プロトコルが実際の効用を持つか、魅力的なリターンを提供する必要があります。

任意のプロトコルを評価する際には、少なくとも1つのストック指標と1つのフロー指標を選択して分析することをお勧めします。たとえば:

- 永続契約DEXの場合、未決済契約と取引量を選択できます。

- 借貸プロトコルの場合、TVLと手数料を選択できます。

- ブロックチェーンの場合、ステーブルコイン時価総額とアプリ収入を選択できます。

これらの2つの指標がともに成長を示している場合、プロトコルが実際に拡大していることを示しています。もし活動量指標だけが成長していて流動性が停滞している場合、詳細な分析が必要です。人為的な操作が存在する可能性があります。もし流動性だけが成長していて活動量が停滞している場合、預金が主に少数の「クジラ」から来ている可能性があります。

3. トークンのロック解除とインセンティブメカニズムの影響を考慮する

トークンのロック解除は売却圧力を生じます。プロトコルが毎週リリースする帰属トークンの一部は常に売却されます。他の需要源がこの売却を相殺しない限り、トークン価格は下落します。

投資を行う前に、トークンのロック解除計画を確認してください。流通量がすでに90%に達しているプロトコルは、今後の希薄化圧力が非常に小さいです。一方、流通量が20%で、3か月後に大規模なロック解除が予定されているプロトコルは、投資リスクが全く異なります。

同様に、高収入のプロトコルがユーザーから得た収入を超えるトークンインセンティブを発放している場合、その高収入データはそれほど印象的ではなくなります。DefiLlamaは「収益(Earnings)」指標を通じてこれを追跡しており、この指標は収入からインセンティブコストを差し引いたものです。たとえば、あるプロトコルが年間1000万ドルの収入を生み出す一方で、1500万ドルのトークン報酬を発放している可能性があります。

インセンティブは、プロトコルの成長を促進するための初期の効果的な戦略であり、プロトコルのライフサイクルの初期には通常必要ですが、確かに売却圧力を生じさせ、その圧力は他の需要によって相殺される必要があります。

最新の速報

ChainCatcher

2026-01-17 01:59:13

ChainCatcher

2026-01-17 00:31:00

ChainCatcher

2026-01-17 00:17:46

ChainCatcher

2026-01-17 00:09:50

ChainCatcher

2026-01-17 00:03:30