99% の非営利 Web3 プロジェクトはどのように生き残っているのか?

2026-01-09 11:25:39

原文编译:Saoirse,Foresight News

99% の Web3 プロジェクトは現金収入がないが、多くの企業は毎月マーケティングやイベントに巨額の資金を投入している。本記事では、これらのプロジェクトの生存法則と「金を燃やす」背後の真実を深く探る。

核心要点

- 99% の Web3 プロジェクトはキャッシュフローが不足しており、そのコスト支出はトークンや外部資金に依存しており、製品の売上には依存していない。

- 早期上場(トークン発行)はマーケティング支出の急増を引き起こし、コア製品の競争力を弱める。

- 上位 1% プロジェクトの合理的な株価収益率(P/E)は、残りのプロジェクトが実際の価値支援を欠いていることを証明している。

- 早期トークン生成イベント(TGE)は、創業者がプロジェクトの成否にかかわらず「退出現金化」を実現できるようにし、歪んだ市場サイクルを生み出した。

- 99% のプロジェクトの「生存」は、本質的に投資家の損失に基づくシステムの欠陥から生じている。

生存の前提:検証済みの収益能力を持つ必要がある

「生存の前提は検証済みの収益能力を持つこと」------ これは現在の Web3 分野で最も重要な警告である。市場が成熟するにつれて、投資家はもはや曖昧な「ビジョン」を盲目的に追い求めることはない。もしプロジェクトが実際のユーザーや実際の売上を獲得できなければ、トークン保有者は迅速に売却して離脱する。

重要な問題は「資金回転期間」であり、これはプロジェクトが利益を上げずに運営を維持できる時間を指す。売上がなくても、給与やサーバー費用などのコストは毎月固定的に支出される必要があり、収入のないチームはほとんど合法的な手段で運営資金を維持することができない。

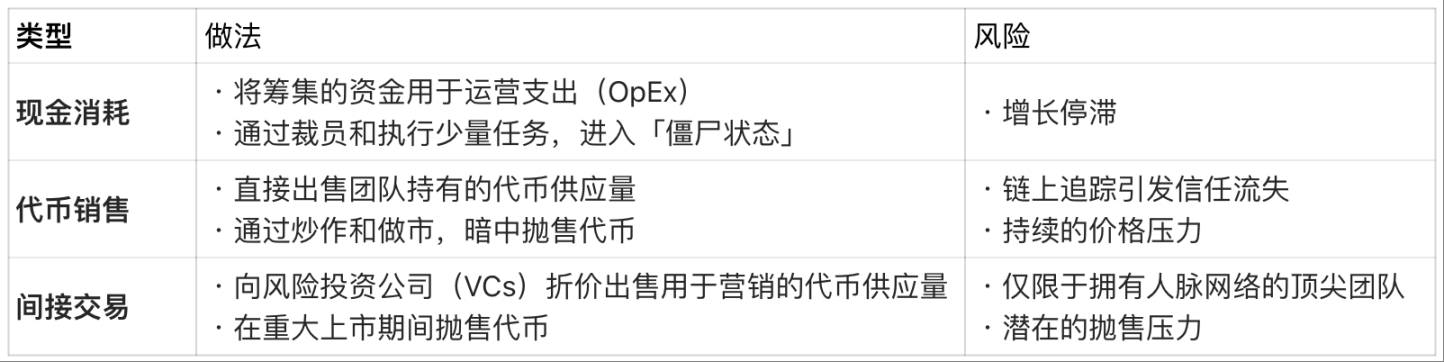

無収入の場合の資金調達コスト:

しかし、この「トークンと外部資金で命をつなぐ」モデルは一時的な対策に過ぎない。資産とトークン供給量には明確な上限があり、最終的にはすべての資金源を枯渇させたプロジェクトは運営を停止するか、静かに市場から撤退することになる。

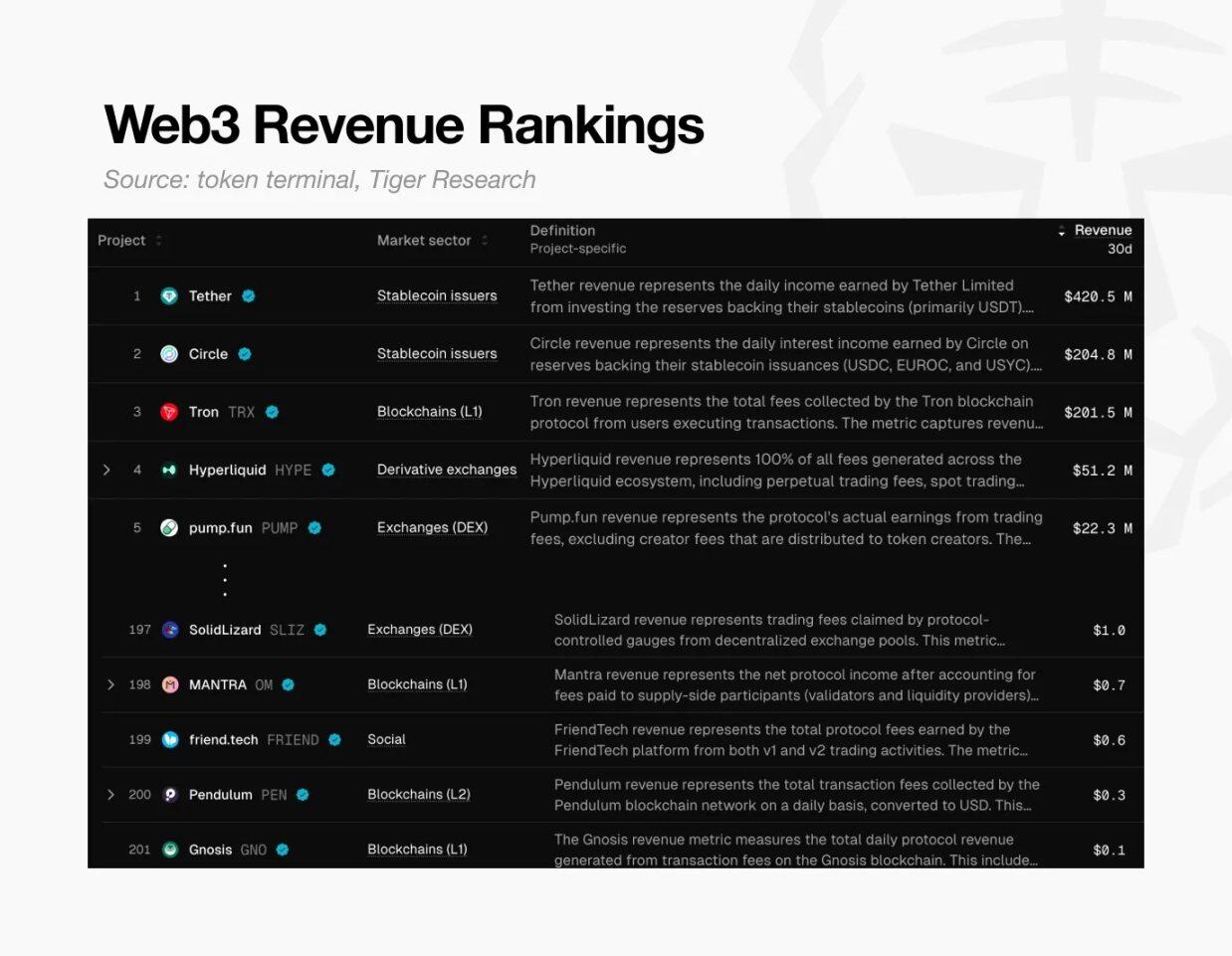

Web3 収入ランキング、出典:token terminal と Tiger Research

この危機は普遍的である。Token Terminal のデータによれば、世界中で過去 30 日間に収入が 0.10 ドルに達した Web3 プロジェクトは約 200 件しかない。

これは、99% のプロジェクトが自らの基本コストを支払う能力すら持っていないことを意味する。簡単に言えば、ほぼすべての暗号通貨プロジェクトはそのビジネスモデルの実行可能性を検証できず、徐々に衰退している。

高評価の罠

この危機は大部分がすでに運命づけられていた。ほとんどの Web3 プロジェクトは「ビジョン」だけで上場(トークン発行)を果たし、実際の製品すら存在しない。これは伝統的な企業と鮮明な対比を成す ------ 伝統的な企業は初めての公開募金(IPO)の前に、自らの成長ポテンシャルを証明する必要があるが、Web3 分野では、チームは上場(トークン生成イベント TGE)の後にその高評価の合理性を証明しなければならない。

しかし、トークン保有者は無期限に待つことはない。新しいプロジェクトが毎日次々と現れる中で、プロジェクトが期待に応えられなければ、保有者は迅速に売却して離脱する。これがトークン価格に圧力をかけ、プロジェクトの生存を脅かすことになる。そのため、ほとんどのプロジェクトは短期的な投機に資金を投入し、長期的な製品開発には投資しない。明らかに、製品自体に競争力が欠けている場合、どれだけ密集したマーケティングを行っても最終的には失敗する。

この時、プロジェクトは「ジレンマの罠」に陥る:

この時、プロジェクトは「ジレンマの罠」に陥る:

- もし製品開発にのみ集中する場合:大量の時間を消費する必要があり、その間に市場の関心は徐々に薄れ、資金回転期間も短縮される;

- もし短期的な投機にのみ集中する場合:プロジェクトは空虚になり、実際の価値支援が欠ける。

この二つの道は最終的に失敗に通じる ------ プロジェクトはその初期の高評価の合理性を証明できず、最終的に崩壊する。

上位 1% を通じて、99% プロジェクトの真実を見抜く

しかし、依然として 1% の上位プロジェクトは巨額の収入を得て、Web3 モデルの実行可能性を証明している。

私たちは Hyperliquid や Pump.fun などの主要な利益を上げているプロジェクトの株価収益率(PER)を通じてその価値を判断できる。株価収益率の計算方法は「時価総額 ÷ 年収」であり、この指標はプロジェクトの評価が実際の収入に対して合理的かどうかを反映する。

株価収益率比較:トップ Web3 プロジェクト(2025 年):

注:Hyperliquid の売上は 2025 年 6 月以来のパフォーマンスに基づく年次推定値である。

データによれば、利益を上げているプロジェクトの株価収益率は 1 倍から 17 倍の間である。標準普及 500 指数の約 31 倍の平均株価収益率と比較すると、これらの上位 Web3 プロジェクトは「売上に対して過小評価されている」か「キャッシュフロー状況が非常に良好」である。

実際の収益を持つ上位プロジェクトは合理的な株価収益率を維持できるという事実は、残りの 99% プロジェクトの評価が根拠を欠いていることを直接証明している ------ これは市場の大多数のプロジェクトの高評価が実際の価値基盤を欠いていることを示している。

この歪んだサイクルは打破できるのか?

なぜ売上がないプロジェクトが数十億ドルの評価を維持できるのか?多くの創業者にとって、製品の質は二次的な要素に過ぎない ------ Web3 の歪んだ構造は「迅速な退出現金化」を「真の企業を構築する」よりもはるかに容易にしている。

Ryan と Jay のケースはちょうどこれを説明している:二人は共に AAA 級のゲームプロジェクトを立ち上げたが、最終的な結末は全く異なる。

創業者の違い:Web3 と伝統的モデルの比較

Ryan:TGE を選択し、深い開発を放棄

彼は「利益」を核心とした道を選んだ:ゲームがオンラインになる前に、NFT を販売して早期資金を調達し、その後、製品がまだ粗い開発段階にある時に、攻撃的なロードマップだけでトークン生成イベント(TGE)を開催し、中型取引所で上場を果たした。

上場後、彼は投機でトークン価格を維持し、自分のために時間を稼いだ。ゲームは最終的に遅れてリリースされたが、製品の質は非常に低く、保有者は次々と売却して離脱した。Ryan は最終的に「責任を取る」として辞任したが、彼こそがこのゲームの真の勝者である ------

表面上、彼は仕事に集中しているふりをしているが、実際には高給を得ており、解放されたトークンを販売することで巨額の利益を得ている。プロジェクトが最終的に成功するか失敗するかにかかわらず、彼は迅速に富を蓄積し、市場から退出した。

反対に Jay:伝統的な道を遵守し、製品自体に集中

彼は短期的な投機ではなく、製品の質を優先した。しかし、AAA 級のゲームの開発には数年の時間が必要で、その間に資金は徐々に枯渇し、「資金回転危機」に陥った。

伝統的なモデルでは、創業者は製品が上市されて売上を上げるまで、かなりの利益を得ることはできない。Jay は複数回の資金調達を通じて資金を集めたが、最終的には資金不足のため、ゲームがまだ開発中の段階で会社を閉鎖した。Ryan と異なり、Jay は一切の利益を得ることができず、巨額の負債を背負い、失敗の記録を残した。

誰が真の勝者なのか?

二つのケースは成功した製品を生み出さなかったが、勝者は明らかである:Ryan は Web3 の歪んだ評価体系を利用して富を蓄積し、Jay は質の高い製品を作ろうとする過程で全てを失った。

これが現在の Web3 市場の厳しい現実である:過大評価を利用して早期に退出することは、持続可能なビジネスモデルを構築するよりもはるかに容易であり、最終的にはこの「失敗」の代償はすべて投資家が負うことになる。

最初の質問に戻る:「99% の不利益な Web3 プロジェクトはどのように生存しているのか?」

この厳しい現実こそが、その質問に対する最も率直な回答である。

最新の速報

ChainCatcher

2026-01-10 14:24:45

ChainCatcher

2026-01-10 14:21:46

ChainCatcher

2026-01-10 14:02:44

ChainCatcher

2026-01-10 13:23:56

ChainCatcher

2026-01-10 13:22:38